攻克癌症 全球在行动

- 2024-08-16 09:08

- 作者:

- 来源:艾昆纬

针对晚期癌症的新疗法是目前最热门的研究领域,也是医疗健康领域药物支出最大的细分领域。抗肿瘤新疗法正变得越来越精准,为那些对传统疗法无效的患者群提供了个性化医疗方案。尽管在治疗方面有显著进步,但全球肿瘤学界和患者仍在努力应对治疗和护理不平等的问题。

癌症基本负担日益增长

全球癌症基本负担日益增长,患者迫切需要新的治疗方法来提高存活率和生活质量。尽管一些国家的GDP水平相似,但癌症患者5年存活率的差异表明,不同的医疗策略可能会对某些癌症的治疗效果产生不同的结果。

癌症发病率将显著增加

据世界卫生组织国际癌症研究机构(IARC)发布的最新全球癌症负担预测数据,在未来25年中,全球每年新增癌症患者数量将超过1200万例。预计增量更多集中在全世界较低收入国家和地区,主要因素有经济发展、寿命延长,以及在晚年更多暴露于癌症的风险。

超过半数的增量位于亚洲,以中国为首,到2050年每年将新增240万病例,较2022年增长51%;印度预计每年新增130万名癌症患者,增长90%;而日本在此期间由于老龄化和人口减少,癌症患者数量几乎没有变化;其他亚太国家在2050年之前癌症发病率将增加104%。

到2050年,非洲癌症诊断人数将增加160万,增长135%;拉美将增加83%;北美癌症诊断人数将增加49%,达到400万例。

采用不同的医护策略可推动患者结局改善

各类肿瘤在其严重性和进展速度方面存在差别,结合各国医疗卫生系统差异,采取不同的医护策略可能会改善患者结局。

对于存活率低、各国患者存活率差异相对较小的肿瘤,早诊早筛是提高患者存活率的关键方法,包括筛查、更频繁地与医护人员互动,以及为更多患者提供先进的生物标志物和影像检测等;对于存活率较高、各国患者存活率差异较大的肿瘤,重点关注能提高患者存活率和生活质量的医护方式,可能获得更好的结局。

对于各国患者存活率差异较大的癌症,有的国家可能会受益于与相似情形的国家一起制定基准结果和最佳治疗措施,以便进行实时比较,优化治疗方案;同时还能对医护战略或支付协议进行实时调整,为此迫切需要从癌症登记处获得更多实时数据。然而,一些国家最新的癌症患者5年存活率信息(EUROCARE-5)已超过15年,因此实用性大打折扣。此外,癌症严重性和进展情况的差别,加上医疗卫生系统的差异,表明量身定制的策略可能对某些癌症更有效。

药物临床试验集中于实体瘤

2023年,抗肿瘤药物临床试验启动数减少,但仍比2019年高出11%,主要集中于实体瘤领域。其中,60%的临床试验由新兴生物制药公司发起,比十年前的33%显著增加。

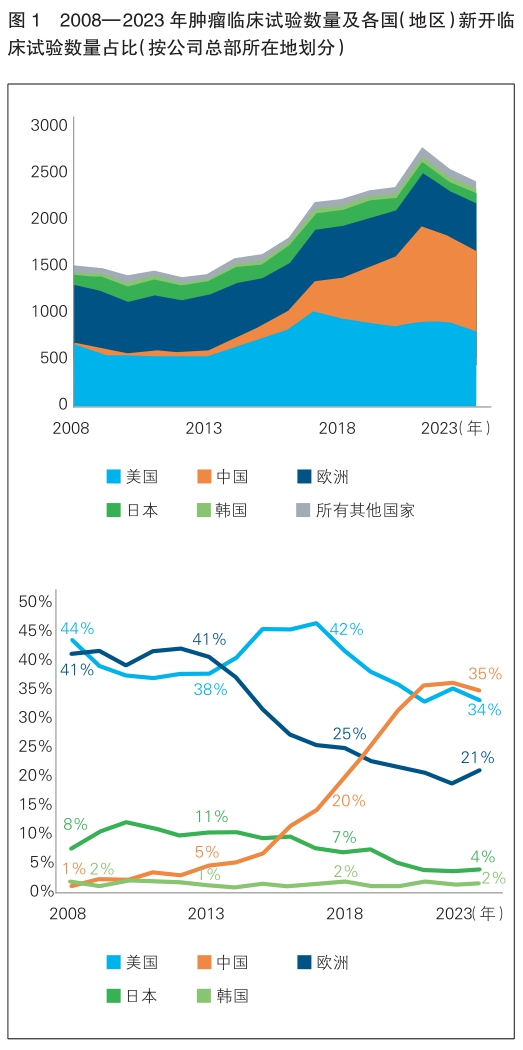

中国药企抗肿瘤临床试验占比增至35%

2023年,抗肿瘤药物临床试验数量在整体临床试验中仍占据主要地位。经历了2021年的历史高位后,抗肿瘤药物临床试验数量在2022年有所下降,但2023年保持平稳,与2017年启动的试验数量相比仍增长了18%。

其中,Ⅱ期临床试验(包括Ⅰ/Ⅱ期、Ⅱa期和Ⅱb期)所占比例最大。2023年启动的抗肿瘤药物临床试验中,49%为Ⅱ期临床试验,而Ⅰ期和Ⅲ期分别占41%和11%。

大多数抗肿瘤药物临床试验都集中在罕见肿瘤领域,占72%,但与2022年相比启动量下降了8%;82%的临床试验聚焦于实体瘤领域,其2023年的增长与2022年持平;2013—2023年,针对血液肿瘤的临床试验数量增加了19%,有350多项相关药物临床试验启动。

抗肿瘤药物研发活动日益增加,除美国和欧洲外,有更多国家和地区的公司参与其中。自2018年以来,美国药企新开抗肿瘤药物临床试验数量的占比下降了8%,2023年抗肿瘤药物新开临床试验的发起公司中,总部位于美国的公司占34%;欧洲药企的份额从5年前的25%下降到2023年的21%,同期欧洲药企启动的临床试验绝对数量减少了8%;日本药企的份额不断下降,从5年前的8%下降到2023年的4%,试验数量下降了37%;过去十年中,尽管已启动的试验数量增加了一倍多,但韩国所占的份额仍然较低,而且相对稳定。

中国药企在临床研究中扮演越来越重要的角色,新开临床试验数量占2023年临床试验启动总量的35%,高于五年前的20%和2008年的1%,并超过了美国和欧洲药企。在过去十年中,由中国药企开展的临床试验显著增加,这凸显了中国药企在全球创新产品开发中发挥了重要作用。(详见图1)

AI应用潜力无限

人工智能(AI)、大型语言模型的使用以及相关的分析技术正在重塑药物发现和研发的各个方面。在过去五年中,与肿瘤管线有关的24个已知AI应用平台中,大部分(19个)被用于药物发现和设计领域。

在24个平台中,AI应用出现了44次,多数情况下同一项目涉及多个AI应用,通常在药物发现的同时伴随靶点识别和精准医疗的应用。AI应用不仅包括临床流程优化,还包括选址、患者选择、病理和终点分析,并且这一趋势正在迅速扩大。随着AI技术的不断进步和普及,预计AI技术将显著提高研发速度和效率,并降低成本。

除药物研发应用外,AI还被用于协助和完善放射学医生的影像解读。截至2023年10月,有692种与AI/ML(机器学习)联接的设备获得美国食品药品管理局(FDA)批准,其中79%用于放射学。

新型疗法前景巨大

包括细胞和基因疗法、抗体药物偶联物(ADC)和多特异性抗体的新型疗法,在癌症治疗中展现出巨大前景,这些疗法相关的临床研究数量占据的份额不断增加。

过去五年中,涉及PD-1/PD-L1抑制剂的临床试验数量增加了29%,这些疗法正在更多的肿瘤和更早期的疗法中进行研究。2023年,超过250项CAR-T试验启动,主要针对血液癌症,但也越来越多地在各种实体瘤中进行研究。全球已有15种ADC药物获批,随着更多的公司投资这些药物,2023年ADC药物相关临床试验增加了26%。10种双特异性抗体已上市,更多的处在晚期开发阶段,主要用于实体瘤。放射性配体疗法正在针对各类肿瘤进行试验,主要是前列腺和神经内分泌肿瘤。这些新疗法正在不断发展进步,作为单一疗法或者与其它新疗法联用都具有显著潜力。

临床开发生产力提高23%

2023年,虽然抗肿瘤药物临床试验依然复杂,但其复杂程度自2019年以来减少了8%;与之对比,其他疾病领域临床试验的复杂性则增加了2%;临床试验受试人数比2021年的峰值下降了11%。临床试验成功率提高和复杂性降低,使得2023年抗肿瘤药物临床开发生产力提高了23%。

西欧国家患者最常被纳入临床试验,但在近些年里,中国患者的纳入率显著增加。尽管试验时间缩短,但由于空白期(从试验完成到开始下一阶段之间的时间)增加,肿瘤药物研究的总时长仅缩短了五个月。

抗癌药研发综合成功率提高至10%

2023年,抗肿瘤药物临床试验综合成功率提高,得益于罕见肿瘤和实体瘤治疗成功率的提高。抗肿瘤治疗的综合成功率自2019年以来一直呈下降趋势,但在2023年显著升高至10%,这是由于各阶段的成功率都有所增加。

过去五年,罕见肿瘤和血液瘤治疗药物的临床试验平均成功率高于非罕见肿瘤和实体瘤治疗药物;但在2023年,实体瘤治疗药物临床试验的成功率超过了血液瘤。

2023年,除Ⅱ期临床试验,针对罕见肿瘤的在研药物在所有临床试验阶段的成功率都大幅上升,使得综合成功率从2022年的5%跃升至2023年的13%;用于非罕见肿瘤的在研药物面临更高的不确定性,年综合成功率仅为2.7%,低于2022年,主要由于Ⅲ期临床试验的成功率较低。

综合成功率基于临床试验每个阶段的成功率计算,是依据药物进入下一试验阶段的比例来确定的。因此,一种多种适应证的抗癌药物,当一种适应证成功时,即使其他适应证的临床试验失败,此药物也被认为是成功的。

中国患者纳入率十年间增加200%

各个国家的抗肿瘤药临床试验患者入组率总体呈下降趋势,试验执行正向不同地区转移。过去十年中,试验主要集中于西欧和北美的研究中心,近期则更依赖于中国的研究中心,其次是亚太地区和中东欧。

中国的抗肿瘤药物临床开发利用率从2015年开始攀升,十年间增长了200%,到2023年成为利用率第三高的地区。这与总部位于中国的药企在这段时期启动的临床试验数量急剧增加有关。

西欧、中东欧国家的临床开发相对利用率持续下降,十年间分别下降了21%和25%。这与同期总部位于欧洲的药企在全球临床试验管线中所占份额的大幅下降有关。

北美是抗肿瘤药物临床开发利用率第二高的地区,其相对利用率一直保持稳定,约占全球总利用率的20%;2023年略有上升,十年来首次与西欧持平。

中南美洲、中东和非洲的肿瘤药物临床试验地区相对利用率均保持在5%以下,十年间分别下降了7%、15%和29%。

抗肿瘤领域新活性物质上市加速

2023年,全球共有25种抗肿瘤新型活性物质(NAS)上市,自2014年以来累计达到192种,但这些药物在各个国家和地区的可获得性差异很大。

过去五年来,中国上市的抗肿瘤NAS数量增至83个,并超过美国成为新型抗肿瘤药物上市最多的国家,其中许多新药得益于中国本土创新。值得注意的是,有37个抗肿瘤NAS迄今尚未在其他国家市场上市,这开启了一种特色的“国内首创” 或仅在国内创新的模式。突破性药物认定、优先审批以及国家医保目录(NRDL)改革等政策,促进了中国本土创新生态系统的发展。

在过去五年里,共有30种药物在其全球上市后的五年内在中国上市,与之前五年相比增加了88%。

过去五年,美国抗肿瘤NAS上市数量仍然领先于其他发达市场,达到81个,而欧盟4国(法国、德国、意大利、荷兰)加上英国为59个,日本为43个。

欧洲的新药上市速度放缓,与美国相比,欧洲的创新药物可及性存在延迟,过去十年里,美国27%的抗肿瘤NAS未在欧洲上市;最近五年中,美国和欧洲的抗肿瘤新药上市量差距达到了22种。近年来,在日本上市的抗肿瘤NAS速度有所放缓,但新的改革措施将使提前在日本上市的药物有资格获得新的激励,这可能会扭转目前的状况。

2023年,美国引入了18种抗癌新药,这些新药越来越多针对罕见肿瘤,属于重组药物,且经常基于单项临床试验获批。欧洲药品管理局(EMA)在2023年批准了8种用于血液瘤的NAS和5种用于实体瘤的NAS,少于2022年。很多新型药物在上市后,获批用于其他适应证,扩大了治疗的可及性。

加快患者对新疗法的获取

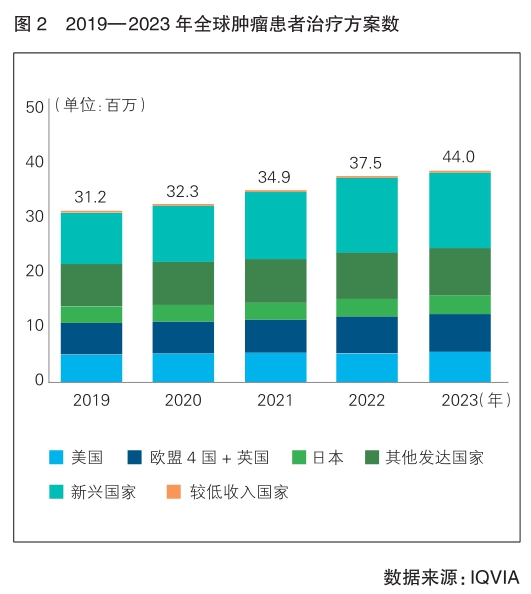

由于癌症发病率上升和医护获取途径改善,自2019年以来,全球提供的癌症治疗方案总数平均每年增加9%。尽管如此,各国为患者提供新型疗法的速度参差不齐,在生物标志物检测率、新疗法的采用率以及是否具备基础设施、是否能够支付一部分最先进的疗法方面存在差异。检查点抑制剂的使用量激增,各国之间的人均使用量差异很大,而且这些疗法目前在癌症治疗中的使用时间更早,治疗的肿瘤也更多。

近年来,妇科癌症、前列腺癌和晚期多发性骨髓瘤的治疗取得了进展,一些新的疗法如ADC药物、放射性药物、双特异性抗体和CAR-T细胞疗法等,为患者提供了更好的结局。这些新疗法需要专业化的治疗基础设施和复杂的患者管理流程,如果这些问题没有解决,会导致患者无法接受治疗,并进一步增加癌症治疗的不平等现象。

癌症发病率的增加和医疗服务的普及推动了发达市场癌症治疗水平的稳步提高。随着低收入国家医疗服务的普及以及治疗时间的延长,每年接受治疗的癌症患者人数不断增加,过去五年中,全球癌症治疗方案数量平均每年增长9%。发达市场的人均治疗率仍然最高,平均是低收入市场和新兴市场的五倍多。(详见图2)

在过去五年中,新兴市场和低收入市场的癌症治疗方案数量增长最快,年均复合增长率分别为12%和10%。这反映出这些地区抗癌药物的使用范围有所扩大。

抗肿瘤药物支出增长

2023年,全球的抗癌药物支出增加至2230亿美元,到2028年预计将增长至4090亿美元。

在2230亿美元支出中,74%集中在主要发达市场(美国,欧盟4国+英国,日本)。预计未来五年,这些主要发达市场的增长与过去五年相似,到2028年,主要发达市场抗癌药物的五年复合增长率预计为11%~14%,日本为4%~7%。

美国在抗肿瘤领域的支出已从2019年的650亿美元增至2023年的990亿美元,占全球总支出的45%,预计到2028年将增至约1800亿美元。新兴市场的抗癌药支出在过去五年中增长最快,年均增长13.2%,其中中国占63%,但在2022年和2023年的支出略有下降。

这种增长归因于过去五年中受保护品牌的数量增加和新产品的引入。一些治疗方法已经失去了专利保护,生物类似药在主要市场中已被广泛采用,带来了显著的支出下降。

值得注意的是,由于突破性药物的上市和患者可及性的改善,六种主要的肿瘤类别出现了两位数的支出增长。被广泛用于实体瘤治疗的PD-1/PD-L1抑制剂在2023年的支出为520亿美元,到2028年时预计会超过900亿美元。 (艾昆纬供稿)

《中国医药报》社版权所有,未经许可不得转载使用。

(责任编辑:周雨同)

分享至

右键点击另存二维码!

-

为你推荐