外贸出口渐复常态 传统贸易加速转型 ——2023年我国医药外贸及国际化形势分析

- 2024-02-23 15:00

- 作者:于盟

- 来源:中国食品药品网

2023年,我国外贸面临世界经济复苏乏力、全球贸易投资放缓、地缘政治风险上升的国际大环境。医药外贸受到外部需求下降、海外客户库存积压、出口产品价格下行等因素的影响以及疫情期间出口高基数,致使2023年医药健康产品进出口总额同比下降11.1%,为1953.7亿美元。其中,出口额1020.6亿美元,同比下降20.7%;进口额933.1亿美元,同比增长2.4%,贸易顺差87.5亿美元。

同时,2023年我国医药产业国际化蓬勃发展,多款创新药实现海外上市,创新药海外授权也呈爆发式增长,国产医疗器械迭代出海……

出口情况

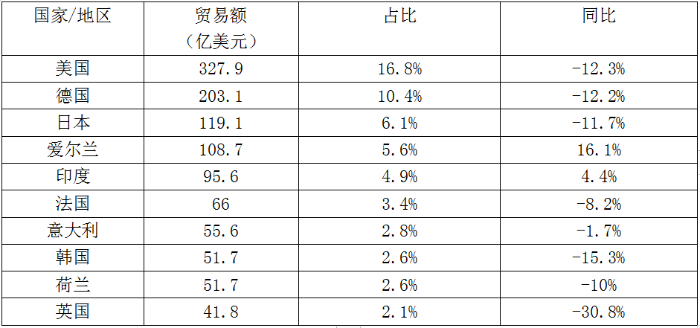

2023年,我国医药产品出口按出口金额占比计算,西药类占比50%,医疗器械类占比44.6%,中药类占比5.4%。西药原料、医院诊断与治疗设备、保健康复用品、一次性耗材、西成药为前5大类出口商品,其合计出口占比达84.5%。

图1 2023年前5大类出口商品出口额占比情况

资料来源:中国海关,下同

中药类 2023年我国中药产品出口额54.6亿美元,同比下降3.3%。其中,占比59.7%的植物提取物出口量增长3.7%,但出口额下降6.5%,主要是由于出口单价下降所致;中药材及饮品、中成药出口均量价齐跌,出口额分别下降10.2%、5.9%;保健品出口额逆势增长42.2%,主要是鱼油类产品出口大幅增长66.5%所拉动。

西药类 2023年我国西药产品出口额510.7亿美元,同比下降20.7%。其中,原料药出口额409.1亿美元,同比下降20.7%,主要由于原料药出口平均单价下降24.7%所致;原料药出口量1248.9万吨,同比增长5.4%,呈现量增价减、以价换量态势。原料药大宗产品如氨基酸及其衍生物类、维生素类、抗生素类、解热镇痛类等价格均有不同程度的降幅,主要是由于海外厂商逐步消化疫情期间储备库存,印度等国家近两年不断提升原料药产品上下游供给能力,以及国内厂商不断扩产、竞争日趋激烈所致。2023年西药制剂产品出口额63.1亿美元,同比下降4%,出口量增长9.5%,出口平均单价同比下降12.3%,单价下降也是西药制剂出口额下降的主要原因。生化药出口额为38.5亿美元,同比下降35%,主要受人用疫苗出口波动影响,2023年人用疫苗出口额2亿美元,同比下降79.6%,已基本回到疫情前的状态。

医疗器械类 2023年我国医疗器械出口额455.2亿美元,同比下降22.8%。其中,口腔设备与材料出口额19.5亿美元,同比增长4.7%,是唯一出口增长的器械类产品。防疫类产品在疫情期间出口迅速放量,拉动医疗器械产品出口暴增。但随着需求的减少,防疫产品出口大幅下滑,2023年口罩、防护服、呼吸机、红外线人体测温仪、新冠诊断试剂等5类防疫产品出口额同比下降75.7%,剔除防疫物资出口影响,传统医疗器械产品出口额416.4亿美元,同比微降3.1%,较2019年增加55.7亿美元。

进口情况

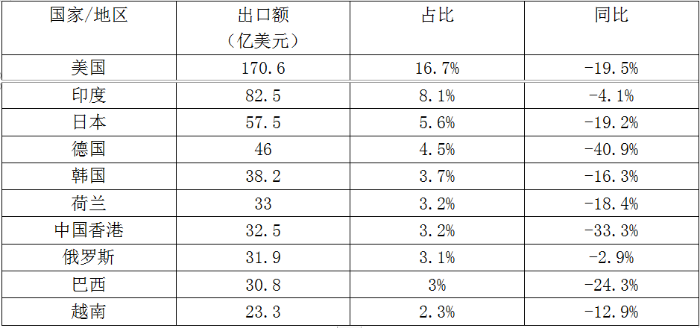

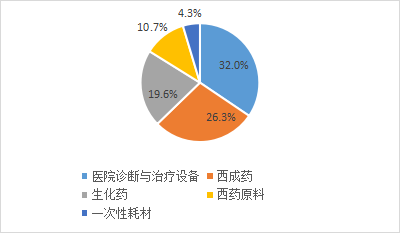

2023年医药产品进口额微增,西药类、医疗器械类、中药类进口占比分别为56、6%、40.3%、3.1%,医院诊断与治疗设备、西成药、生化药、西药原料药、一次性耗材为前5大类进口商品,合计进口占比达到92.9%。

图2 2023年前5大类进口商品进口额占比情况

目前我国已成为全球第二大医疗健康市场,一系列改革措施加快了药械审评审批速度,高端原料药、制剂、生物制品进口持续稳定增长,如2023年西药制剂进口同比增长7.5%,人用疫苗进口同比增长58.2%,抗血清及其他血分增长10.9%。医疗器械方面,除口腔设备与材料进口额同比增长18.9%外,其他产品与2022年持平或降低,一次性耗材进口下降10.1%,医用敷料进口下降8.5%,医疗诊断设备与保健康复用品基本持平。医疗器械类产品进口下降的主要原因是受国内进口替代不断加速和集中采购扩容影响,比如耗材中的其他针、导管、插管及类似品、血管支架、注射器,医院诊断与治疗设备中的内窥镜、X射线断层检查仪、彩色超声波诊断仪、人造关节、成套的核磁共振成像装置等产品,进口额均有不同程度下滑。

表1 2023年中国医药健康产品进出口统计情况(单位:亿美元)

市场结构

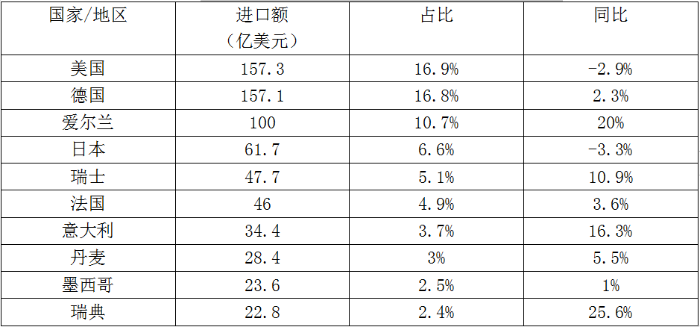

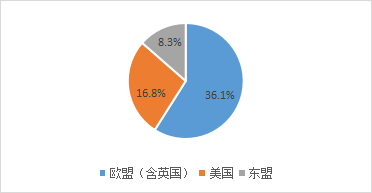

2023年,欧盟(含英国)、美国、东盟继续保持了我国医药产品前三大贸易伙伴地位,贸易总额分别为705亿美元、327.9亿美元、161.4亿美元,同比分别下降8%、12.3%、17.9%,三者合计占比61.2%。与共建“一带一路”国家和地区贸易总额为527亿美元,占比27%,与2022年持平。与RCEP其他14个成员国贸易额367.2亿美元,同比下降16.9%。

图3 2023年前3大贸易市场进出口占比情况

欧盟(含英国) 出口额227.6亿美元,同比下降29.4%;进口额477.4亿美元,同比增长7.5%。

美国 出口额170.6亿美元,同比下降19.5%;进口额157.3亿美元,同比下降2.9%。

东盟 出口额113.1亿美元,同比下降15.8%;进口额48.3亿美元,同比下降22.5%。

共建“一带一路”国家和地区 出口额381.6亿美元,同比下降13.8%;进口额145.4亿美元,同比下降2.5%。

RCEP其他14个成员国 出口额232.6亿美元,同比下降19.6%;进口额134.5亿美元,同比下降11.6%。

表2 2023我国医药健康产品前10大贸易市场

表3 2023我国医药健康产品前10大出口市场

表4 2023我国医药健康产品前10大进口市场

特点与趋势

医药外贸回归常态

疫情对我国医药外贸尤其是出口产生了重大影响,综合近5年医药外贸数据来看,尽管疫情期间走势起起伏伏,但医药外贸总额5年增长了421.4亿美元,增长27.5%,年均复合增长率6.3%。其中,出口额增加230.7亿美元,年均增长率8.3%;进口额增加190.7亿美元,年均增长率4.3%。

图4 2019—2023年中国医药产品进出口情况(单位:亿美元)

2023年,疫情对医药产品出口的影响已近尾声,2023年前三季度出口同比降幅分别为31%、19.7%、18.7%,随着海外客商近年积压库存的逐步消化,到2023年第四季度出口降幅缩至8.5%,大部分医药产品出口恢复常态。

传统贸易加速转向全方位合作

近几年,各国对公共健康领域的本地化建设更加重视,供应链、产业链本土化趋势明显,同时,地缘政治对国际贸易产生重大影响。在此背景下,不少国内药企重新梳理自身核心竞争力和发展战略,加强客户关系和产业链合作紧密度,从单纯的贸易往来转向选择参股海外企业,以在海外设立办事处、子公司、建厂等多种方式,实现从“中国制造-供应全球”到“全球制造-供应全球”的模式转变,传统出口优势产品如原料药、医用敷料耗材等领域企业进行了相关尝试;而在创新药械领域,产品、技术海外授权成为主要出海模式之一。

创新药出海进入收获期

从中间体、原料药出口,到特色原料药、仿制药出口,再到创新药出海全面结出“果实”,中国医药产业国际化实现了从1.0到3.0的跨越式发展。2023年是我国创新药出海大放异彩的一年,对外授权项目数量与金额都大幅增长,创下新高,对外授权数量首次超过项目引进数量;同时多个创新药在欧美获批上市,已在海外上市的创新药销售额创出新高。

据统计,2023年,国产新药海外授权合计首付款和里程碑金额超过400亿美元,授权或合作项目数量超过100个。其中,百利天恒对百时美施贵宝(BMS)授权BL-B01D1的首付款和交易总金额均创下历史新高。创新药海外上市方面,据国元证券研究所统计,目前共有9家内资企业的12款国产创新药成功在美国、欧盟、日本等市场商业化,其中多个适应证获得美国食品药品管理局(FDA)突破性疗法认定,数个适应证在上市申请中,未来将有更多的创新药物在美欧日等规范市场上市。尤其是2023年,国内多个创新产品在美相继获批上市:绿叶制药利培酮微球以505b2途径获FDA批准上市,君实生物特瑞普利单抗针对复发/转移性鼻咽癌适应证获FDA批准上市,和黄医药呋喹替尼针对晚期结直肠癌适应证获FDA批准上市,亿帆医药艾贝格司亭α注射液针对中性粒细胞减少症获FDA批准上市。同时,已在国际市场上市的品种销售额也不断创出新高,如百济神州的泽布替尼2023年前三季度全球销售额达到 8.77 亿美元,传奇生物CAR-T疗法产品西达基奥仑赛2023年全年销售额达到5亿美元。

生物类似药国际化前景广阔

在仿制药国际化领域,生物类似物显现出更大机遇。全球范围内,多款重磅生物药品的专利即将到期,这为生物类似药的快速发展提供了空间。生物类似药产品具有较高的社会经济效益,得到各国药品审批和监管的政策支持。2020年3月,复宏汉霖的曲妥珠单抗生物类似药成功在欧洲获批上市,是我国首个出海的生物类似药;2023年9月,百奥泰的托珠单抗在美国获批上市,成为全球首个获批的托珠单抗生物类似药,我国生物类似药出海步入发展新阶段。

近几年,复宏汉霖、百奥泰、信达生物、通化东宝、华东医药、甘李药业、齐鲁制药等都以生物类似药通过海外注册上市、海外授权等多种方式打开了国际市场。

医疗器械迭代出海

近两年我国医疗器械出口额持续下降,但同时,也有部分产品进入海外高端市场,凭借稳定的供应链、高质量的产品,以及完善的售后体系,大幅提升中国产品在全球范围内的认可度。我国医疗器械出口产品逐渐由医用敷料、一次性耗材向大型诊断设备、高端耗材转变。比如,2023年,三诺生物推出的第三代动态血糖监测系统(CGM)产品在国内获批上市,目前正在美国开展临床试验;得益于海外客户层级的持续提升,迈瑞医疗中端和高端超声收入占其海外超声收入的比重首次超过一半;联影医疗大型医学影像设备海外收入占比不断提高;华大智造开始在美国销售全线测序产品。

新兴市场贸易投资热

在稳固传统欧美市场的同时,我国医药企业不断将贸易投资多元化。根据IQVIA数据,预计2026年新兴医药市场增速将是发达市场的近2倍,2022—2026年,发达医药市场5年复合增速2%~5%,而新兴市场则达到5%~8%。 随着“一带一路”倡议的深入、新兴市场医疗需求的逐渐增加,不少企业纷纷抓住机遇期,加大在东南亚、非洲、中亚、中东、南美等新兴市场布局。

其中,东南亚市场最受药企青睐。贸易方面,东盟长期保持我国医药第3大贸易市场地位;投资方面,据普华永道数据,2015—2023年,中企对东南亚医疗市场直接投资交易总额累计超66.19亿美元,交易数量从2015—2017年的年均3笔增加至2021—2023年的年均9笔,交易金额从2015年的5.33亿美元增加至2022年的15.96亿美元。2023年,君实生物、康方生物等实现了在东南亚的创新药授权。

展望

2024年,外部环境仍将充满复杂性和不确定性,多个国际机构预测,今年世界经济和贸易增长整体上不如疫情前;贸易保护主义、地缘政治冲突不断加剧,对全球贸易投资带来干扰。医药外贸、国际化发展同样受到复杂外部环境的影响,同时迎来全球各国本地化生产下更加激烈的市场竞争。然而,对不少医药企业而言,“走出去”已由“选择题”变为“必答题”。随着企业创新能力不断提高,药品监管国际水平和国际影响力逐步提升,叠加集中采购、医保谈判等带来的价格压力,出海成为企业必然的选择。

出口方面,随着海外厂商去库存进入末期,以及欧美市场的弱复苏,2024年我国传统医药产品出口降幅将进一步收窄并有望触底回升;进口方面,根据《关于2024年关税调整方案的公告》,自2024年1月1日起,我国对部分抗癌药、罕见病药的药品和原料等实施零关税,临床急需的创新药械将继续加速进入中国市场;市场方面,不同产品、不同类型企业有着不同的选择路径,需“一国一策,一企一策”,欧美目前仍是我国最主要的医药贸易伙伴,创新药械在欧美上市代表着企业的创新能力,而人口基数大、有一定支付能力的新兴市场,未来将继续成为我国药企的重点开拓市场,目前已有不少企业在不同区域建立了一定基础,集聚资源、抱团出海应成为更多企业的选择。(作者单位:中国医药保健品进出口商会)

《中国医药报》社版权所有,未经许可不得转载使用。

(责任编辑:刘思慧)

分享至

右键点击另存二维码!

-

相关阅读

-

为你推荐